年末に近づいてきましたね。確定申告の準備は如何でしょうか?順調ですか?

税理士にこれを聞く場合、電子申告に必要でしたよね?と聞かれています。個人事業主の皆さんよくご存じの通りになります。来年から電子申告を考えている方、ご参考まで。

令和2年分から改正があります

国税電子申告・納税システムについて今日は記事にしてみます。「e-Tax」という名称で覚えている方も多いと思います。国税(所得税含む)電子申告を行う為のシステムです。意外かもしれませんが昔からあるシステムです(2004年~)。

最近になってマイナンバーカード作ろうという個人事業主さんは増えています。昔からあるシステムにもかかわらず利用しなかった方々が、今(2020年)になってマイナンバーカードを作り、かつ、初期設定などの面倒な手続きをしてまで電子申告をしたい理由はなにか?…というと下記の改正が要因です。

令和2年分の確定申告から青色申告特別控除額65万円が55万円に減額されます。ただし、e-Taxにより申告を行えば、据え置きの65万円控除となる特典が用意されました。せっかく税金をたくさん使って作ったシステムなのでぜひ利用して欲しい、という意図でしょう。

※他にも電子帳簿の保存により65万円控除を受けられます。該当する方は電子申告しなくても減額されません。

次の確定申告から対象になるので電子申告準備のためにカード作ろうとする方が増えた、ということです。

マイナンバーカードだけではない

電子申告をする為にマイナンバーカードを作るしか無いのか?と言うと違います。もう一つ方法があります。皆さんマイナンバーカードを作らなきゃ、と思っている方が多いので念のため。

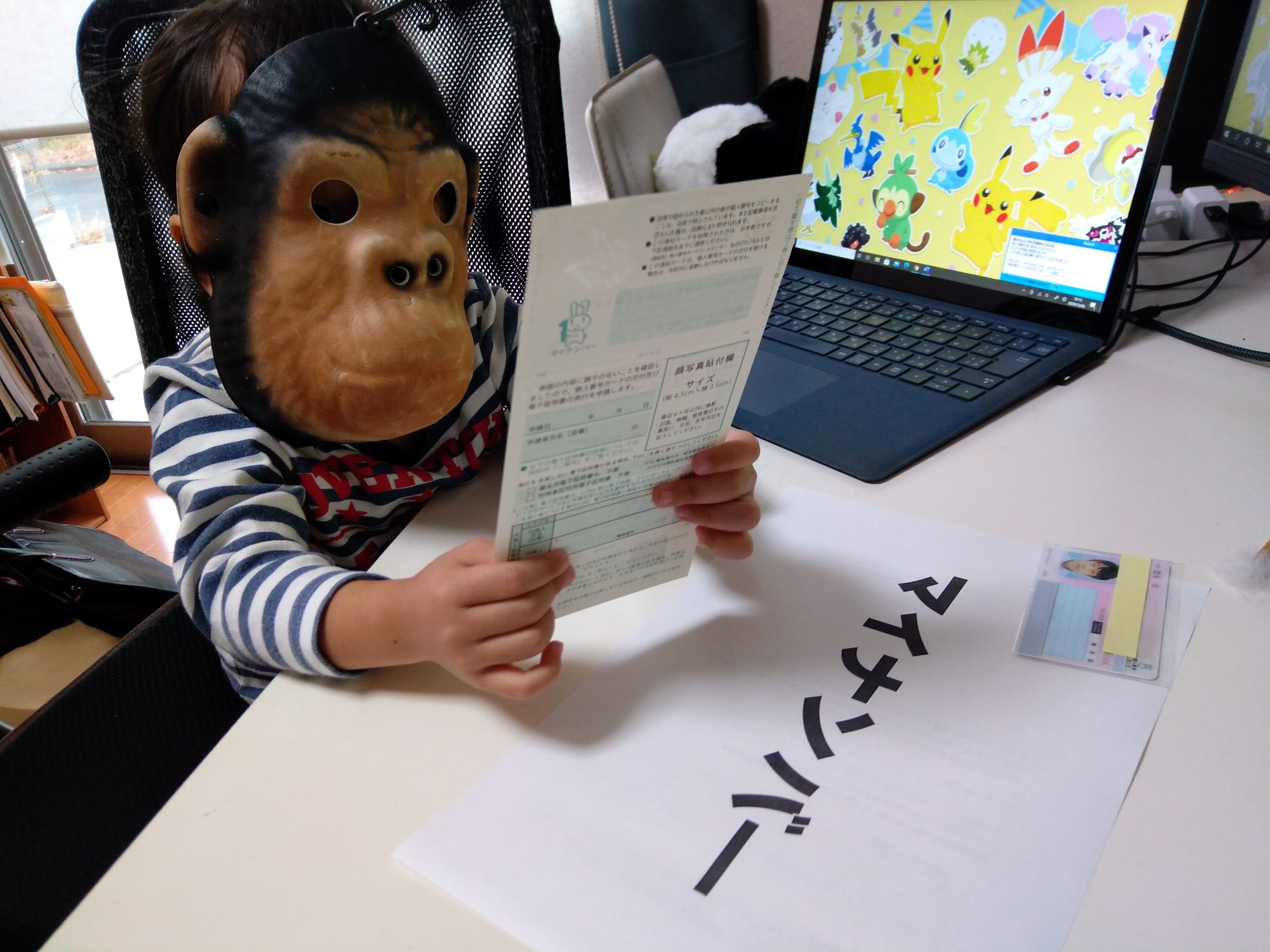

「ID・パスワード方式」と言われる方法です。税務署に行ってIDとパスワードを発行してもらいます。窓口で本人確認を行うので運転免許証など本人確認資料を持っていくのを忘れずに。すぐに発行してもらえます。

ただし、マイナンバーカードと比較すると確認できる情報の範囲が制限されています。制限されて困るケースとして最も多いのが銀行融資を受ける(受けている)場合に、提出書類として必要な確定申告の「受信通知」が見れない(印刷できない)という点です。受信通知は紙で申告する場合の税務署の収受印に代替されるものであり提出書類として必須です。融資を予定しているのであればマイナンバーカード作成をおススメします。

申告できればそれでいいんだという方は「ID・パスワード方式」でも良いかと思いますが、国税庁はいずれ「ID・パスワード方式」の廃止を考えているようです。マイナンバーカードをどうせ作らなければならないと言うならば…と思う方は、初めからマイナンバーカードを作成しましょう。私はマイナンバーカード作成しました。

便利ですよ

10万円減額されるからマイナンバーカードを作る、という税制上のメリットだけでなく紙で出すより便利です、という話をします。

紙で提出していた方、思い出して頂ければわかると思いますが確定申告時期に税務署へ行くとめちゃくちゃ混んでませんか?私は職業柄頻繁に税務署に行く機会があります。確定申告時期になると長蛇の列になっているのをよく目にします。提出するだけでも結構な時間を取られているのではないでしょうか?電子申告であれば税務署の開庁時間を気にすることもなく深夜でも土日でも申告可能です。

また、税務相談員をしていると手書きで申告書を作成している方が結構見受けられます。合計欄は電卓を打って金額を記入しています。間違えることもあるだろうし時間も掛かります。電子申告であれば個別の科目金額を入力すれば小計・合計は自動計算されます。意外と思われるのですが、私も電卓は苦手。税理士の誰もが電卓が得意(好き)なわけではありませんよ。好きか嫌いかと言われれば、嫌いです。電卓を打つ姿はもろに経理っぽいので、笑。自分が計算しなければならない場面では専らエクセルです。

少しの労力と変化を受け入れる勇気が必要になりますが長い目で見ればメリットの方が多いと考えます。私自身も確定申告のみのご依頼へ対応すべく自分の確定申告は税務会計ソフト経由ではなくe-Taxに直接入力し毎年使い勝手を確かめています。文明の利器は積極的に利用すべきだ、との結論です。国のシステムであり税務申告ソフトと違って無料ですから皆さんに何のデメリットもありません。

コロナ感染防止の観点からも電子申告は有効ではないでしょうか。是非検討ください。

おわりに

手書きで帳簿作成・申告書作成している方がいる、という話をしました。このブログ読者の皆さんは信じられないことでしょう。これだけパソコンが世の中に普及している時代に?本当か?と思われているでしょう。私も全く想像もしていませんでした。…が、結構いらっしゃいます。

記帳代行でレシート等をお預かりする場合は、入力作業から全ての工程を会計事務所が行いますので会計ソフト・税務ソフトを使います。お客様側で経理処理し、決算書作成と申告書作成のみ会計事務所側で行う(いわゆる自計化の)場合でも、決算処理を会計事務所側で行う必要があることから会計ソフト導入をお客様にお願いします。

つまり、税理士と何らかの係わりがある納税者は会計ソフトを利用しているわけです。勤務時代手書きの決算書や申告書を拝見することがないのは当然と言えば当然でした(勤務時代に税務相談員をする機会はなく)。開業初年度に税務相談員の仕事を任され、手書きの方が多いことにびっくりした記憶があります。ただ公衆電話が街から消えたのと同じことが確定申告においても高い確率で起こり得るでしょう。世の中は常に進化しています。

友人との連絡手段が公衆電話(ポケットベル)→PHS→ガラケー→スマートフォンと変化していく青春時代を過ごしました。長電話によって電話料金が高騰し母親に叱りつけられ、近くの公衆電話へ…同世代の方ならわかるのではないでしょうか、笑。そこからの進化はご存知の通り。今やLINEで何時間通話(ビデオ通話も含む)しても無料ですから。

電子申告も同じではないでしょうか。便利でコストのかからない方向へ遅かれ早かれ皆さんシフトしていきます。いずれ紙で申告する人はいなくなり確定申告においてもペーパーレス化が達成されるでしょう。今回の改正はそれを後押しするものとなりそうです。歓迎すべき変化だと捉えています。

本日はここまで、次回も宜しくお願いします!

コメント