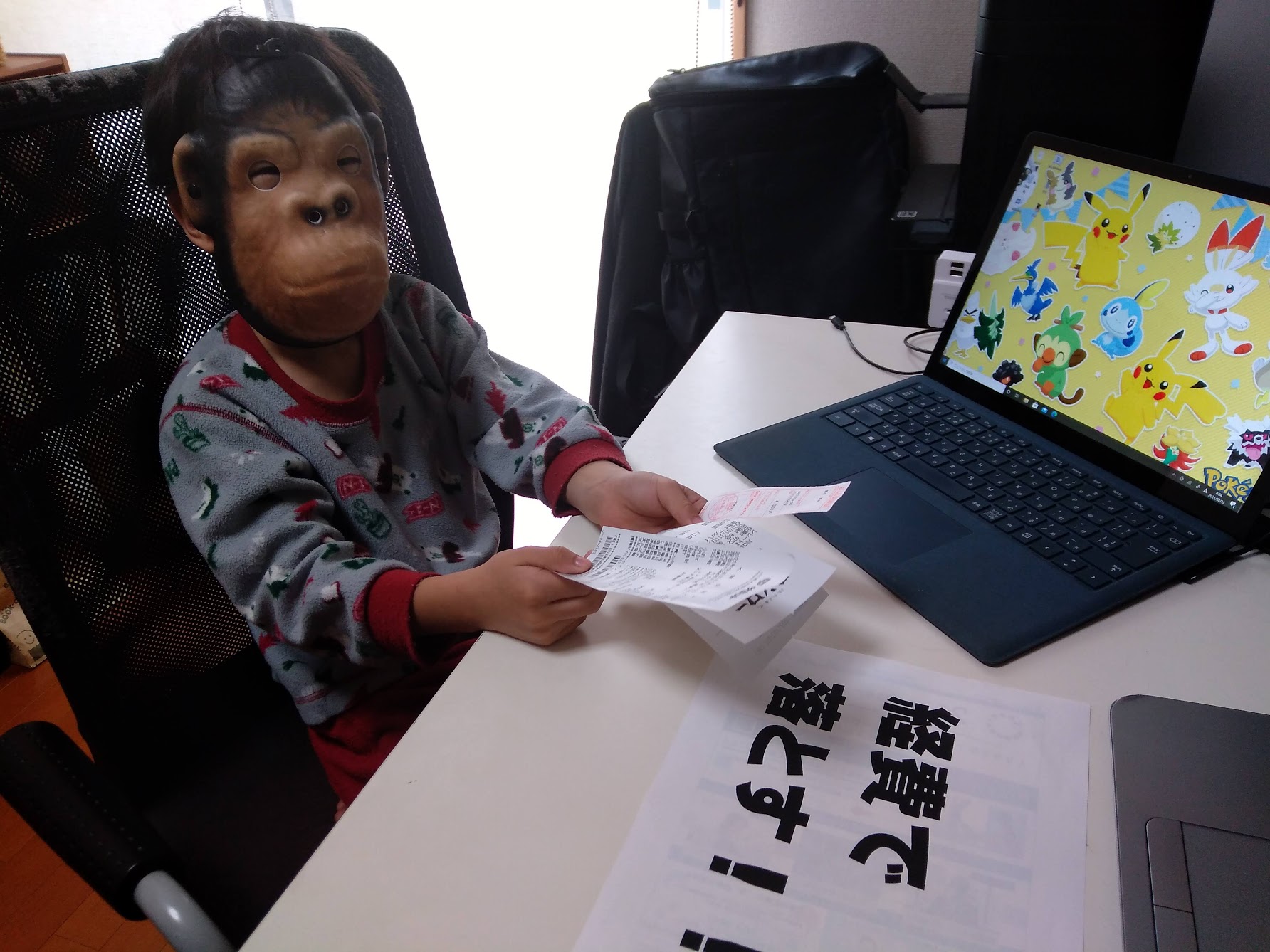

もっともよく相談を受ける事項。ご自身で判断が付かないという事は、誰が見ても経費と言える支出ではないという事かと。結局のところケースバイケースであり「なります」「なりません」と一律に決めることはできません。判断基準をしっかり押さえたいところです。ご参考まで。

食事の領収書は?

一番多い。税理士は領収書を見ただけではその支出が経費になるかならないか判断することはできません。よって「誰と、何の目的で」をレシート・領収書へ記載することをお願いしています。

経費(接待交際費)計上するには仕事に関係する人との食事で、常識の範囲内であることが求められます。だから誰と、何の目的で、を知る必要があります。仕事関係でない人との食事は経費になりません。プライベート支出と重なることも多く、税務調査においても同様の説明が求められます。金額が大きいものほど説明を求められる可能性が高くなると考えてくだい。

常識の範囲については、自社の規模や相手の職位などによって変わるかもしれません。が、あまり気にすることは無いように思います。明確な線引きはありません。ただし、風俗店で100万円単位の支出、数十万円、数万円でもめちゃくちゃ回数が多い、などは否認リスクあると思います。あくまで世間一般の常識で考えて頂ければ。いつも言ってることですが「俺の常識」は全く通用しません。

仕事関係って?

何の目的で、とも係わる部分です。

税理士業を行っている私の場合、先輩税理士(同業者)や他の士業(専門家)に特定の事案について指導・助言をもらう為の会食、依頼をくれたクライアントとの会食は売上に直結しているので接待交際費として経費にしています。(これ以外ないです。)

仕入先があるなら仕入先との会食も経費になるでしょう。一般的には仕入先が接待する側となるはずで、回数は多く無いと思いますが。また、割り勘は自分が払った分しか経費になりません。

いずれにしても、個人事業主は生活費と仕事に必要な部分を明確に分けられなければ経費計上はできません。この点が重要で仕事との関係性が希薄、少しかすっている程度かな~と思うような飲み会は微妙ですね…。何でも入れてしまえ!とは専門家として言えません。生活費と「明確に分けることができる」ものが経費になります。

どんな領収書でも経費になる!と言った趣旨のネット記事や書籍をよく見ます。前提条件があって、全部経費になるなんてあり得ません。例えば、ホステスの方が衣服代を経費にできるのは仕事用として使っているからであり、私が衣服代を経費にすることはできません。生活費ですから。チュートリアルの徳井さん(芸能人)でも衣服代が否認されました。ホステスさんであってもドレス以外の私服まで経費にはできませんよ。領収書があれば何でも経費になる、、、わけがありません。ご注意を。

自分で決めるしかない!

何でもかんでも経費になるわけではないと言うものの、必要以上に経費から除外してしまうのも勿体ない話です。業務に関連していて経費計上できたかも…というケースたくさん見ます。上述の通り仕事内容によって経費に認められる、認められない、の判断は変わってきます。

知り合いが「それ経費にならないよ」と言っていてもあなたの業種では経費になるかもしれません。あくまで、その支出があなたの仕事に関係している(売上に貢献する)かどうかが基準。それを判断するのはあなたしかいません。飲み代一つとってもプライベートなのか仕事なのか知っているのは本人以外にいません。領収書を見ただけでは分からないのです。

あなたが業務関連だと自信を持って言えるのであれば堂々と経費計上してください。明確な基準がない以上、最後は自分で決めるしかありません。

おわりに

税理士って税務署の味方じゃない?という話を聞くことがあります。そういう目で見られてしまうことがあるのは事実です。言い訳をするつもりはありませんが…これには事情が。風俗店の話がでましたので、それにまつわる話を少々。

仮に売上に比して交際費が異様に高いクライアントがいたとします。会計事務所はピンときますから、業務に関連するものかどうか確認をとります。その回答が「取引先の接待です」と言われれば経費計上せざるを得ません。以前も書きましたが真相究明は我々の仕事ではありませんし税理士にそのような権限は付与されていません。

このようなケースで申告代理を引き受けるのは税理士としてリスクがあります。真相究明の権限を持つ税務署によって反面調査が実施され<1人で行っていた><取引先とではなかった>などの理由で当該支出が否認された際に「税理士に全て任せているので(税理士が良いと言ったので)」と言われてしまうことが実際にあるのです。これは非常に困ります。信頼関係が崩れる瞬間ですね。。。

なんでも文章に残しておけば良いのかもしれませんが、お客様に信頼されていないのか?と思われるのも嫌ですし口頭で済ませることもあります。言った言わないの世界になると…ご存知の通り面倒なんです。なので、そのようなグレーゾーンに切り込む会計処理が頻出するクライアントは税理士から敬遠される傾向にあります。また、税務署から微妙な経費をガンガン入れまくる会計事務所という印象を持たれ、他のクライントにも調査が入る(迷惑を掛ける)可能性が高まることも嫌います。

税理士が税務署の味方に見えるとすれば、この責任問題と他のクライアントへの影響という2点かもしれませんね。心苦しいのですが事情を話すとこうなります。

ただし、税理士に頼まずに自分で申告すればこの問題は解決しますよ。自分の思った通りに経費計上をして申告してください。その責任は自分自身が負えば良いわけですから。他のクライアントのことを気にする必要もありません(存在しないので)。仮に経費否認されたとしても是正すればいい。誰でも見解の相違を含め、間違いはあります。間違ったら訂正するだけです。

本日はここまで、また次回も宜しくお願いします!

コメント